VDSC cho rằng chỉ số sẽ chỉ dao động quanh ngưỡng 900-1000 điểm. Nhưng có những cổ phiếu đắt/rẻ hơn phần còn lại.

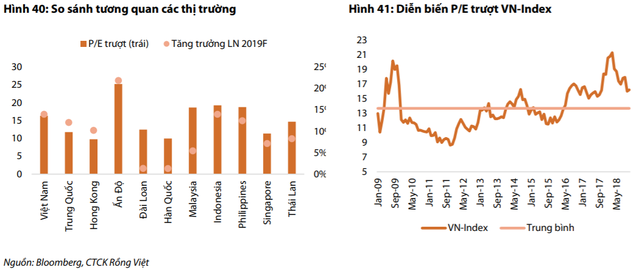

Theo báo cáo triển vọng năm 2019 của CTCK Rồng Việt (VDSC), lợi nhuận sau thuế của các công ty niêm yết trong 9 tháng đầu năm 2018 ghi nhận mức tăng trưởng 26%, với đóng góp lớn từ ngành ngân hàng và bất động sản. Dù vậy, VDSC cho rằng lợi nhuận của các ngành này nhiều khả năng đã đạt đỉnh trong 2018. Ước tính của thị trường về tăng trưởng lợi nhuận 2019 của 50 doanh nghiệp lớn nhất VN-Index (chiếm 87% tỷ trọng vốn hóa) chỉ còn đạt khoảng 14%.

Về mặt định giá, mức P/E trượt của VN-Index đã giảm xuống đôi chút (hiện còn 16x) để phản ảnh tăng trưởng lợi nhuận giảm tốc trong 2019. Dựa trên những ước tính về tăng trưởng lợi nhuận và diễn biến của các dòng vốn, VDSC không kỳ vọng mức P/E sẽ tăng trở lại trong năm nay.

VDSC cho rằng chỉ số sẽ chỉ dao động quanh ngưỡng 900-1000 điểm.Nhưng có những cổ phiếu đắt/rẻ hơn phần còn lại. Chẳng hạn, bộ 3 công ty VIC, VHM và VRE chiếm tới 22% tổng vốn hóa VN-Index đang giao dịch ở mức P/B từ 3x đến 6x. Loại trừ nhóm này, P/E của VN-Index chỉ còn khoảng 14x.

Vẫn sẽ có những cơ hội riêng biệt trong một thị trường ảm đạm, và do vậy lựa chọn cổ phiếu là điều quan trọng nhất trong 2019. Một cổ phiếu có cơ bản tốt sẽ có khả năng chống chịu được phần nào một cú giảm sốc của thị trường khi dòng tiền nóng rút đi. VDSC cũng không khuyến khích lựa chọn các cổ phiếu có mức bội số P/E cao, trừ khi tăng trưởng thực sự vượt trội.

Không đặt toàn bộ trứng vào một giỏ, nhà đầu tư cân nhắc kênh trái phiếu, tiền gửi

Với nhiều yếu tố khó đoán định gây ra bởi căng thẳng địa chính trị và thương mại, hầu hết các tổ chức phân tích đều đồng thuận rằng nền kinh tế toàn cầu đang bước vào cuối chu kỳ tăng trưởng và năm 2019 có thể là một năm tương đối khó khăn đối với thị trường chứng khoán.

Hơn nữa, sự giảm dần của các gói nới lỏng tiền tệ và kích thích tài khóa đang diễn ra trên toàn cầu, khả năng dòng tiền nước ngoài đổ vào các thị trường cận biên như Việt Nam sẽ không cao như những năm trước. Câu chuyện thăng hạng TTCK Việt Nam lên thị trường mới nổi có thể là điểm tích cực thu hút sự quan tâm của các nhà đầu tư ở một vài thời điểm trong năm. Điều này sẽ khiến giá và thanh khoản thị trường biến động nhiều hơn. Đây là yếu tố mà các nhà đầu tư trong nước nên chú ý.

Điểm tích cực là định giá thị trường đã giảm về mức hợp lý hơn sau các đợt điều chỉnh mạnh trong năm 2018. Hiện tại, VN-Index đang được giao dịch ở mức 16 lần, giảm khoảng 25% so với mức đỉnh thiết lập vào tháng 3/2018.

Thêm vào đó, VDSC tin rằng các lĩnh vực kinh doanh trong nền kinh tế vẫn còn dư địa cho tăng trưởng trong dài hạn. Việt Nam đang trong giai đoạn tái cấu trúc và chuyển đổi mô hình tăng trưởng.

Giai đoạn hiện tại đang tập trung vào các chủ điểm chính như (1) Chống tham nhũng và cải cách thể chế, (2) Ổn định kinh tế vĩ mô và thu hút dòng vốn FDI, và (3) Khuyến khích sự phát triển của khu vực kinh tế tư nhân cũng như phong trào khởi nghiệp.

Trong kịch bản cơ sở, nhóm tư vấn Chính phủ kỳ vọng tăng trưởng GDP của Việt Nam có thể duy trì ở mức 6,8 – 6,9% mỗi năm trong giai đoạn 2018 – 2020. Sự mở rộng của tầng lớp trung lưu và cơ cấu dân số vàng sẽ là cơ hội phát triển cho nhiều ngành nghề.

Mặc dù vậy, do tốc tăng trưởng cao mà nhiều ngành đã ghi nhận trong các năm vừa qua, VDSC cho rằng tốc độ tăng trưởng có thể sẽ chậm dần từ năm 2019. Tổng doanh thu và lợi nhuận của 61 doanh nghiệp mà VDSC theo dõi (tương đương khoảng 61% tổng vốn hóa sàn HSX và HNX) dự báo sẽ tăng lần lượt 22% và 33% năm 2018, và 14% và 21% trong năm 2019.

Do vậy, VDSC tin rằng những nhịp điều chỉnh mạnh của thị trường sẽ là cơ hội để các nhà đầu tư năng động giải ngân. Trong năm nay, VDSC tập trung vào chiến lược lựa chọn cổ phiếu ở ba nhóm chính là (1) Nhóm cổ phiếu có nền tảng cơ bản tốt, hệ số thanh khoản cao và tỷ lệ đòn bẩy thấp, (2) Nhóm cổ phiếu cơ hội từ các hiệp định thương mại cũng như tranh chấp thương mại, và (3) Câu chuyện cũ về cổ phần hóa DNNN và thoái vốn Nhà nước.

Rủi ro phá giá Việt Nam đồng vẫn sẽ tái diễn trong năm 2019. Khi đó, các nhà đầu tư nên thận trọng với các doanh nghiệp có dư nợ vay bằng đồng EUR cao. Thêm vào đó, với việc lãi suất tiếp tục tăng, việc phân bổ một phần danh mục đầu tư vào trái phiếu hoặc tiền gửi có kỳ hạn cũng đáng để xem xét.